发表于 : 2016年08月16日

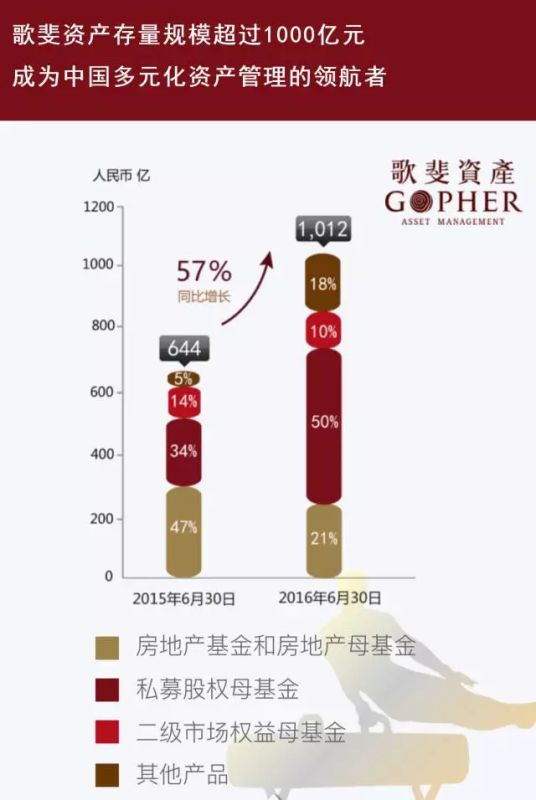

上海,2016年8月16日——诺亚控股有限公司(下称“诺亚财富”)今日公布2016年第二季度财报。数据显示,截至2016年6月30日,集团旗下专业的资产管理平台歌斐资产管理有限公司(下称“歌斐资产”)的资产管理规模首次突破千亿,达1012亿元人民币,较2014年同比增长57%,这标志着歌斐资产发展再上新台阶。

诺亚财富2016年第二季度财报数据还显示,歌斐私募股权母基金占比进一步扩大,占总资产管理规模的49.8%,继续为歌斐第一大资产管理类别;房地产基金及房地产组合基金占21.4%;二级市场组合基金占10.5%。

“歌斐的各条产品线通过自上而下的研究,实现基金产业链的广泛覆盖,并在诸多专业细分领域中实现纵深布局,通过专业筛选和尽调,优中选优,帮助客户构建符合趋势的投资组合。”诺亚财富联合创始人,歌斐资产创始合伙人、董事长兼CEO殷哲先生表示。

值得一提的是,中国母基金联盟2016年3月底在北京成立,歌斐资产当选为中国母基金联盟第一届理事长单位。歌斐资产作为中国多元化资产管理的领航者,受到市场、行业的肯定和认同。

PE母基金:全面覆盖 穿越周期

据悉,在歌斐资产总体的资产管理规模产品类别占比方面,私募股权投资母基金(下称PE母基金)管理规模在二季度末达到504亿人民币,占总资管规模的49.8%,继续保持成为歌斐整体资产管理规模中的第一大类别。

纵观美国成熟市场的PE母基金发展历史,自全球第一支母基金1979年成立以来,作为一种非常新的金融形态,在上世纪80年代已经表现出长期稳定回报的收益特性。2000年前后美国互联网泡沫的破灭,让市场充分意识到了FOF收益的优越性,从来迎来了大发展。中国的市场还在发展,真正的FOF行业生态也在形成中。国家十三五计划中提出,发展多层次股权融资市场、发展绿色金融并强化企业创新,也为整个PE/VC基金的发展带来长期机会。

“歌斐资产PE/VC业务条线,始终与优秀的基金管理人建立并保持战略和多维度的业务合作。”殷哲表示。而经济结构调整、人口结构转变、技术的进步,以移动互联网、文化传媒、消费升级、智能制造为代表的新经济会成为股权投资的重点领域。随着未来机构客户的入场,母基金市场面临大爆发。要能把握住这个时间窗口,先决条件是成为一个合格的FOF,实现全市场的覆盖,而眼下能够满足这一条件的平台少之又少。 歌斐资产PE/VC合伙人王彪文提到:“我们需要对市场上GP的过往业绩,以及他们熟悉的投资领域、投资风格,有非常充分的尽调和了解,对GP的能力有非常深刻的洞察和把握,才能有效控制FOF投资时的‘盲池’风险,”

据悉,歌斐资产PE/VC条线,除了打造和PE投资阶段高度相关的全产业链产品条线外,还不断在资管精品店的发展基础上提升资产管理能力,不断尝试创新,从FOF的发展策略开始进化到MOM,并深入到跟投和直投一些项目,旨在为客户创造独有价值。更重要的是,PE/VC投资具有穿越周期、抵御短期波动、赢取企业中长期成长收益的特性,在当前的市场环境中更凸显投资价值。

房地产基金:轻重结合 双轮驱动

房地产基金方面,截至二季度末,歌斐资产房地产基金及房地产组合基金的存量为216亿元人民币,占整体资产管理规模的21.4%,“这是我们主动调整的结果,策略性和有意识地减少了对传统房地产企业融资产品的投放,重点关注房地产资产持有并运营等业务。”殷哲表示。

“中国房地产的发展目前来看处于早期,或者说成长期,还没有到成熟期。过去很长一段时间,中国整个房地产体系是开发商主导,未来,房地产基金与开发商的合作模式会进一步升级,房地产基金会更加专业化和自主化,与开发商之间形成彼此更加独立的合作关系”。歌斐房地产基金合伙人谭文虹在最近接受记者的专访中特别提到:“房地产基金不足的是开发运营能力,优势是金融能力,包括资金的长期性。目前歌斐资产运作房地产基金的模式发生了变化,实际上是回归本源。”

8月11日,歌斐资产首个以发行房地产基金的方式进行收购并建设的5A甲级写字楼歌斐中心正式竣工,项目整体标的接近32亿元, 2014年收购于融创。

歌斐房地产基金采取“轻重结合,双轮驱动”策略。一方面关注那些具有跨界整合能力和在各细分领域有出色运营能力的房地产行业创新者们;另一方面择机收购优质商业地产项目。目前,歌斐资产的投资目标分为两类:一类是“重基金”,瞄准存量房市场,设置存量资产收购基金;另一类是“轻基金”,投资一些轻资产的房地产运营公司的股权。

谭文虹也指出:“中国房地产市场是个销售额达8-9万亿的市场,任何人都无法忽视它。从资产配置角度来看,房地产作为稳健性投资品种,一直是必不可少的一个重要配置品类。以歌斐中心的投资模式作为引子,歌斐资产将来发行基金会更偏重于投资及运营能力。”

公开市场业务:存量博弈 布局良机

在经历过往一年的巨大波动后, 2016年第二季度财报显示,歌斐资产管理的二级市场产品存量稳中有升,在二季度末达到106亿人民币,同比和环比分别上升了15%和6%,在歌斐整体资产管理规模中占比超过10%。

“由于A股去年下半年断崖式下跌和今年一季度的剧烈波动,投资人信心还未完全恢复。”殷哲表示,“所以,我们一是建立完整的对冲基金平台,二是坚持精选和提升组合配置能力。”其实市场越是不好,越是布局良机。歌斐公开市场业务的对冲母基金、量化母基金、公募母基金等三个产品条线,在上半年表现优异,取得相对于沪深300指数的超额收益。

另外,在聚焦A股市场的同事,歌斐资产也在加大开发海外公开市场产品的力度,增加海外对冲基金的配置。而最新打造的产品就是关注亚洲区域新增长点带来的投资会。

加强优秀人才部署 持续严格风控管理

在二季度,有美元LP “四大金刚之一”之称的前雅登投资合伙人王彪文先生(PV Wang),亚洲对冲母基金管理人马晖洪,前方广资本合伙人张旭廷先生,和拥有近20年美国硅谷高科技投资经验的资深合伙人黄倩等多位行业领袖人物加盟歌斐资产,打造全球化投资团队阵容,全面提速歌斐资产对行业的洞察、研究及投资能力。

2016年也是全面加强金融监管的一年,《私募投资基金募集行为管理办法》第一次向公众厘清了什么是合法私募,同时对私募募集主体、合格投资人、募集流程等做出更细致的规定。“我们从第一天开始就坚持建设完整的风控体系,并且会一如既往地坚守产品风控标准,坚持深化自上而下的研究,坚持全产业链的覆盖,优中选优,为客户带来真正的价值,在组合中遇见未来。”殷哲表示。

扫一扫,关注我们

扫一扫,关注我们